Objectif et additionnalité

Le mécanisme de financement en monnaie nationale va permettre à l’IFC d’octroyer des financements en monnaie nationale à des projets susceptibles d’avoir un impact élevé sur les pays IDA et les FCS dans lesquels les solutions en monnaie nationale ne sont pas suffisamment développées ou font complètement défaut. Ce mécanisme vise des clients qui interviennent dans des marchés où les possibilités de couverture du risque de change sont très limitées ou inexistantes.

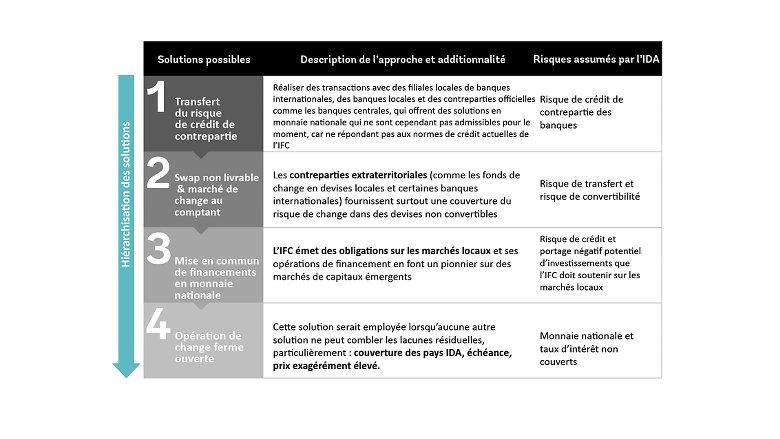

Le LCF devrait fournir à l’IFC les moyens d’octroyer des prêts en monnaie nationale tout en favorisant la complémentarité avec les solutions existantes, notamment les banques locales, les fonds de change en devises locales, les banques centrales, etc. L’IFC appliquera une approche de « hiérarchisation des solutions » au moment de rechercher des ressources en monnaie nationale pour des projets soutenus par le PSW. Avant de recourir aux options proposées par le LCF, elle cherchera d’abord à exploiter les solutions offertes sur le marché, par d’autres fournisseurs non commerciaux comme les fonds de change en devises locales, et dans le cadre d’opérations de liquidités en cours ou en préparation dans des pays admissibles au PSW (voir la figure 5).

Ce mécanisme s’appuierait sur les ressources mises en réserve par l’IDA à cet effet, de sorte que l’IFC est en mesure d’engager différentes opérations en monnaie nationale. Il n’agirait comme un dispositif de transfert de risques dans le cadre d’opérations menées par l’IFC dans des pays admis au PSW qu’à hauteur de l’allocation désignée au titre des ressources du PSW, qui représente un montant indicatif de 400 millions de dollars. Alors que l’IFC continuerait d’assumer le risque de crédit associé aux prêts et investissements sous-jacents, les principales opérations du LCF consisteraient à couvrir les risques suivants :

Risque de crédit de contrepartie1. Les ressources du LCF couvriront les pertes résultant d’un défaut de contrepartie de la couverture de l’IFC si la qualité du crédit de la contrepartie ne satisfait pas aux critères standard de l’IFC ou si la contrepartie n’est pas habituelle ;

Risques de marché et de crédit associés à la gestion de liquidités à court terme dans le cadre d’instruments en monnaie nationale. Le client fournira une assurance contre les risques de variation négative de la valeur, tandis que le PSW couvrirait les fluctuations imprévues de la valeur des projets locaux dans lesquels le produit de ses émissions obligataires a été investi temporairement jusqu’au décaissement.

Transfert/convertibilité du risque. En faisant appel à des contreparties locales, l’IFC pourra offrir un swap livrable, mais couvrira le risque de marché à l’aide d’un swap non livrable obtenu à l’étranger ; les ressources du LCF fourniront une garantie contre l’incapacité à convertir/transférer la monnaie sans encourir de pertes au moment où l’emprunt couvert arrivera à échéance.

Risque de change/de taux d’intérêt ouvert. S’il n’existe pas de solutions fondées sur le marché, l’IFC utilisera le LCF pour couvrir les risques de change et de taux d’intérêt, et le LCF fournira une assurance contre toute perte associée (ou recevra les gains connexes) aux fluctuations de cours durant la période de l’investissement. L’IFC administrera le LCF sur la base d’un portefeuille afin de faciliter la diversification des risques couverts par les ressources du mécanisme, notamment par des stratégies d’assurance contre les risques ouverts. Si l’IFC subit des pertes effectives sur des investissements en monnaie nationale entrepris avec le LCF, elle soumet à l’IDA une demande de paiement en remboursement du montant de la perte2. Le LCF fonctionnera sur le principe de la concessionnalité minimum et d’une manière conforme à la méthode de calcul de son capital, tandis que l’IDA agira comme une contrepartie directe de l’IFC ou d’une autre entité plus à même de tenir ce rôle.

Contact : Kevin Kime, chargé principal des questions financières, IFC, kkime@ifc.org

Illustration : Le LCF fournira à l’IFC les moyens d’octroyer des prêts en monnaie nationale tout en favorisant la complémentarité avec les solutions existantes.

[1] L’IFC évaluera le risque de crédit de contrepartie.

[2] Ou le LCF échangera des liquidités dans le cadre d’un accord de crédit croisé avec l’IFC de façon à absorber les gains et les pertes lorsqu’il assume des risques de marché ouvert pour faciliter l’obtention de prêts en monnaie nationale.